Uno de los factores más importantes en el momento de empezar un negocio es el capital. A la vez, es uno de los más difíciles de conseguir. Si eres nuevo en el mundo de los emprendedores, te será bastante difícil conseguir dinero de inversores externos, pues no confiarán mucho en ti al tener poca experiencia y precedentes.

Una alternativa es pedir dinero a tu banco, o incluso a tu familia o amigos. Pero, sin duda, el financiamiento es uno de los aspectos más difíciles en el momento de empezar con un negocio y uno de los puntos marcados en rojo de cualquier plan financiero.

Crowdlending: ¿es realmente la mejor opción?

La respuesta es sí. El crowdleading es la mejor opción a tu alcance. Puedes iniciar una campaña de crowdlending para solicitar la financiación que necesitas y ver que tu idea de negocio tiene futuro.

Eso sí, no es pan comido. Las campañas de crowdlending requieren mucho trabajo. Si realmente quieres emprender, es imprescindible que estés dispuesto a invertir la energía y el tiempo necesarios para respaldar tu proyecto de startup.

El crowdlending ha supuesto un cambio significativo en la forma en que los emprendedores dan a luz sus productos. Al igual que el móvil o smartphone ha puesto la comunicación y la tecnología al alcance de todos, el crowdlending ha puesto la inversión y la financiación en manos de casi cualquiera. Por eso, esta forma de inversión debe estar dentro de tu plan financiero si no tienes otras fuentes de financiación y no quieres comprometer tus finanzas personales.

No te desesperes si facrasas, siempre puedes volver a intentarlo

El fracaso en crowdlending puede convertirse en una oportunidad. Por ejemplo, busca las razones de por qué fracasó. Esto puede proporcionarte la información esencial que necesitas para hacer modificaciones para tu próxima campaña.

Es decir, cada intento te proporciona información y datos muy valiosos en el mundo real. La posibilidad de aparecer en una plataforma de crowdlending que recibe cientos de miles de visitantes cada mes te proporciona un índice de exposición excelente que te puede ayudar en el devenir de tu producto.

Piensa que este público comparte sus comentarios, lo que te ayuda a orientar el diseño de tus futuros productos o servicios con base en estos. Debes entender que no se trata sólo de dinero, puesto que tu crowdlending puede ayudarte a encontrar futuros clientes, a empezar a crear una base de fans y a validar el producto.

Establecer objetivos de crowdlending realistas y alcanzables

Por lo general, se piensa que cuanto más larga es una campaña de crowdlending, más dinero se puede conseguir. Sin embargo, hay estadísticas que sugieren que un alto porcentaje de la financiación llega durante los primeros días de la campaña. Tras el inicio, hay un periodo de calma en donde se recauda poco dinero hasta los últimos días, en que hay un nuevo pico de ingresos. Por ejemplo, si fijas tu campaña en un mes, verás como el periodo de calma es menor, sin la necesidad de que recaudes menos dinero.

También es importante que tengas claro cuánto dinero necesitas recaudar. Muchos emprendedores tienen la tentación de sobrestimar la inversión que necesitan para poner en marcha su proyecto. Esto se debe a que, probablemente, nunca han hecho la investigación adecuada para determinar cuáles serán los costes necesarios para la puesta en marcha. Así que, antes de poner en marcha su negocio e iniciar una campaña de crowdlending, haz la investigación necesaria para determinar los costes para empezar tu negocio. Es decir, infórmate sobre los costes reales y obtén cifras tangibles. Este proceso te ayudará a establecer objetivos de financiación alcanzables y más realistas.

El emprendedor y el dinero

Tampoco debes subestimar las necesidades financieras de una empresa que acaba de empezar, por lo que intenta disponer de todo el dinero necesario para no tener que ir corriendo en el caso de que necesites dinero urgente y no espere a la urgencia para encontrar fondos.

Dicho lo anterior, no queremos decir que las nuevas empresas solo están reservadas para ricos, ni mucho menos. Hay varias fuentes con las que puedes recaudar capital como los préstamos bancarios, préstamos de familiares o amigos o el crowdlending. El objetivo es contar con todo el dinero necesario para empezar.

No subestimes las necesidades al principio

Por lo general, el emprendedor acostumbra a ser optimista y evalúa sus necesidades financieras al mínimo, reduciendo a menudo sus necesidades de inversión iniciales. Por ejemplo, en el caso de las empresas de servicios, el dinero que se requiere al principio es poco. Sin embargo, hay que recordar que el capital inicial es la principal fuente de financiación que tendrá la empresa hasta alcanzar su punto de equilibrio.

Es habitual y muy normal que la empresa registre pérdidas durante sus primeros años de funcionamiento. Las pérdidas reducen los fondos propios de la empresa (que es el capital de inicio más los ingresos de cada año). El capital inicial debe tener en cuenta estas pérdidas, que no serán financiadas por los bancos.

Aparte de lo anterior, es necesario tener en cuenta que los clientes no siempre pueden pagar en el momento en que les prestas el servicio o vendes el producto. Por lo general, se calcula que los pagos se demoran unos dos meses, aunque en ciertas ocasiones puede llegar al medio año. Es necesario que tengas un colchón en tu capital inicial para disponer de dinero antes de que empiecen a pagar los clientes.

Por último, al estimar las necesidades de financiación necesarias para empezar con tu negocio en el plan financiero, también incluye un apartado de comunicación y publicidad. A esto hay que añadir también un margen de seguridad para que un riesgo de la vida de la empresa como un robo, un impago o un litigio no la desestabilice.

Conseguir el capital necesario para empezar

Una vez que el emprendedor ha estimado cuáles son las necesidades financieras, llega la pregunta que todos temen: ¿cómo financiarlas?

Como hemos dicho al principio de este texto, una de las formas de conseguir el dinero necesario es a partir del crowdlending. Pero, tienes otras opciones. En el caso de que cuentes con ahorros propios, puedes invertir parte de estos en el comienzo de tu negocio. Eso sí, piensa que no tienes la garantía de recuperarlos.

Otra opción es la de recurrir a un banco. Si haces una búsqueda rápida, verás que la mayoría de instituciones bancarias ofrecen préstamos para emprendedores. Primero, te recomendamos que contactes con tu propio banco, ya que es la institución que te puede dar mejores condiciones. El monto de dinero que te pueden dar depende mucho de cuál es tu situación financiera y de qué puedas dar cómo garantía. Por ejemplo, si tienes varios bienes inmuebles, lo más seguro es que el banco te pueda dar más dinero.

Aparte de este tipo de financiación, también consulta las ayudas estatales que pueda haber para nuevos emprendedores. Por ejemplo, si quieres digitalizar tu negocio, existen los Fondos Europeos Next Generation. Dependiendo de lo grande que sea tu empresa, te darán más o menos financiación.

Endéudate ahora

Al principio del negocio, cuando se invierte el capital, no dudes en solicitar el dinero en los bancos. Como hemos comentado en el apartado anterior, existen planes de préstamos para emprendedores que se deben utilizar en el momento de crear una empresa. Por ejemplo, existen las líneas ICO en España, que ofrecen buenas condiciones para los emprendedores que justo empiezan.

Este crédito puede utilizarse para inversiones materiales, como muebles, ordenadores o herramientas de producción. De hecho, los bancos prefieren financiar este tipo de gastos antes que las inversiones inmateriales o la necesidad de capital circulante.

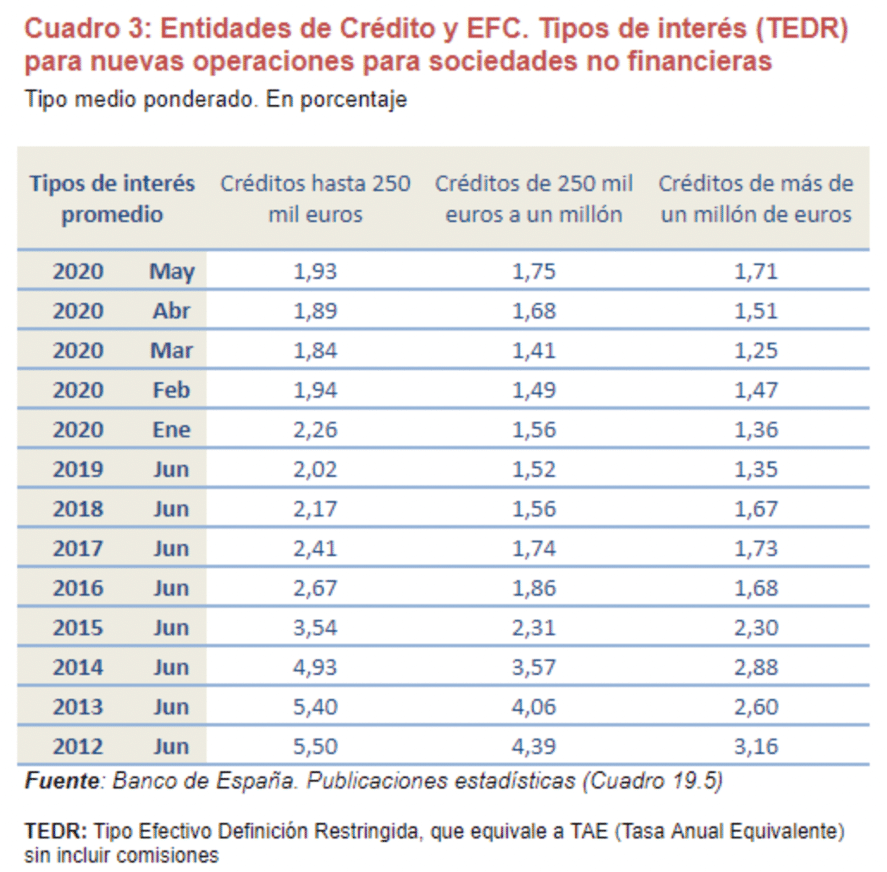

Aunque no estés seguro de que quieres pedir un préstamo, piensa que las condiciones son mejores si lo pides más adelante. Por eso, es mejor endeudarte ahora que más tarde, ya que seguramente los intereses y las condiciones serán peores.

Durante los primeros intercambios con el banco, es probable que este pida una garantía solidaria. Es decir, el emprendedor se compromete personalmente a reembolsar al banco si la empresa ya no puede hacerlo. Esto significa que comprometes tu patrimonio más allá del capital de la empresa. Aparte de eso, intenta que no pongan como garantía a ninguno de tus familiares. Además, intenta que los pagos más altos del préstamo sean al principio, y que estos vayan disminuyendo a la larga. Y, si también es posible, negocia alguna cláusula que estipule que no habrá ningún tipo de comisión extra si se paga el préstamo antes de su vencimiento.

Aunque los bancos acostumbran a ser reticentes a financiar los negocios que se encuentran en su periodo embrionario, no te desesperes y llama a la puerta de todas las instituciones bancarias que haga falta. Si tienes un buen plan financiero y tu idea de negocio es buena, seguramente encontrarás a alguien que esté dispuesto a negociar contigo un préstamo. Eso sí, mantén tu posición fuerte en las negociaciones y no dejes que se aprovechen de tu posición.

El dinero es vida

Cuando el emprendedor ha conseguido su financiación, la empresa puede empezar. Todos los gastos, proveedores, nóminas e impuestos se pagarán con una única fuente de ingresos: los clientes. Encontrar clientes será probablemente la misión más importante del emprendedor durante los primeros años de vida del negocio. El volumen de negocio será el indicador del progreso y el éxito de la empresa a largo plazo.

Los emprendedores pueden solicitar a numerosas organizaciones y asociaciones ayuda para financiar su proyecto. Estas ayudas a veces van acompañadas de una propuesta de apoyo que ayuda a estructurar el planteamiento del emprendedor y su plan financiero. Las ayudas financieras pueden tener objetivos específicos y concederse en determinadas condiciones. Estas condiciones difieren de un sector a otro y de su localización. Por ejemplo, en España son varias las organizaciones que prestan este tipo de ayuda al emprendedor, como Aval Madrid en Madrid, Avalis en Barcelona o Iberaval en Valladolid.

Sin embargo, la salud de la empresa está condicionada a su liquidez. Si en algún momento el dinero se acaba, la empresa se puede ir al garete, como se dice vulgarmente. Y no importa que esté teniendo mucho éxito en lo comercial, ni mucho menos.

El peor escenario se puede desencadenar por un solo incidente de pago, como un cheque rechazado, supresión de líneas de crédito, degradación de la calificación de la aseguradora de crédito, acortamiento del plazo de pago de los proveedores, disminución de dinero en la tesorería o impago declarado por un acreedor ante un tribunal. Muchos empresarios lo han perdido todo por alguna situación anterior. Si tu empresa tiene dificultades, no dudes en decírselo a tus socios o inversores, puesto que ellos te pueden ayudar en ese preciso momento. Piensa que a ellos también les interesa que la empresa vaya bien.

Para evitar alguna de las situaciones anteriores, es fundamental establecer una organización que permita una buena recepción de las facturas como la solicitud de anticipos, pago anticipado, domiciliación bancaria, suscripción a un seguro de crédito o recobro. Tampoco intentes vender o prestar servicios por encima de tus posibilidades. Es más importante tenerlo todo en orden antes de aceptar nada nuevo.

Más dinero para el desarrollo de la empresa

Una vez la empresa es rentable y obtiene beneficios, llega el momento de decidir si se quiere hacerla crecer más. Aunque tengas más dinero en caja, eso no significa que tengas el suficiente para llevar tu negocio al siguiente nivel. Seguramente tendrás que financiar de nuevo tu empresa.

Una de las opciones es pedir un nuevo préstamo. Ahora tu empresa ya es rentable, por lo que los bancos la verán con otros ojos y, seguramente, ya no tengan tantas reticencias en dejarte dinero. Además, te ofrecerán condiciones mejores que la vez anterior.

Una alternativa para desarrollar e innovar tu negocio es a partir de ayudas para la innovación de empresas por parte de administraciones públicas en España. Por ejemplo, existen las Ayudas del CDTI, que buscan mejorar el nivel tecnológico de las pymes españolas a través de su evaluación técnico-económica y financiación. O también está el Programa Emprendetur I+D+I, que tiene como objetivo apoyar la investigación y desarrollo aplicado a productos del sector turístico.

Capital de riesgo, ¿para qué proyectos?

La financiación que se ha presentado hasta ahora deja al emprendedor con el 100% de las acciones de su empresa. Hay otra forma de financiación posible en la que eso no es así. Se trata del capital de riesgo. Este consiste en que el emprendedor vende una parte de la empresa a nuevos inversores. Por lo general, la participación del inversor es minoritaria, lo que deja el control operativo a los fundadores.

Este tipo de financiación no es adecuado para todos los proyectos. Uno de los problemas es la salida del inversor, puesto que asume un riesgo muy importante, y exigirá un alto rendimiento de la inversión en poco tiempo (por ejemplo, tres veces su participación al cabo de 4 años). El desarrollo de la empresa debe ser, por tanto, muy rápido (crecimiento de la actividad superior al 50% anual, por ejemplo). Este puede ser el caso de las empresas que aspiran a ser líderes en nuevos mercados, o que tienen una ventaja competitiva relacionada con la tecnología o la patente.

Financiarse con capital de riesgo puede ser muy peligroso. Por ejemplo, aunque la empresa funcione bien, pero menos de lo esperado, el emprendedor puede perderlo todo. En función del pacto de accionistas, los inversores pueden forzar la venta de la empresa, recuperar preferentemente su inversión y dejar al fundador sin nada. Por eso, mucho cuidado con el capital de riesgo.

Como hemos visto, el dinero disponible es una de las partes fundamentales de cualquier empresa. Este es necesario no solo al principio de creación del negocio, sino que lo es durante toda la vida de la empresa. Se necesita para cubrir gastos, pagar proveedores y sueldos, invertir en nuevos desarrollos, innovación y un largo etcétera. En vez de ver el dinero como un enemigo, cambia tu mentalidad y míralo como tu aliado. Gracias a este, podrás llevar tu negocio a lo más alto y mantenerte independiente.

Referencias

- https://elpais.com/economia/estar-donde-estes/2023-05-11/creditos-ico-una-via-alternativa-de-financiacion-para-pymes-y-autonomos.html

- https://www.sepe.es/HomeSepe/autonomos/incentivos-ayudas-emprendedores-autonomos.html

- https://www.oberlo.es/blog/ayudas-emprendedores

- https://www.iebschool.com/blog/ayudas-y-subvenciones-emprendedores-creacion-empresas/

- https://cincodias.elpais.com/cincodias/2015/11/12/pyme/1447340986_352347.html

- https://www.discapnet.es/empleo/fomento-del-empleo/emprendedores/organismos-de-apoyo-al-emprendedor