En pleno periodo de Rally de Navidad o Santa´s Rally, los analistas de Bank of America han querido jugar un papel propio del Grinch al querer rebajar la euforia actual en la que parece instalado el mercado. Si bien es cierto que no se alerta de ninguna próxima reversión, la entidad financiera se mantiene expectante y considera diversos factores de riesgo que podrían enturbiar el horizonte.

Uno de los estrategas de la casa, Michael Harnett , habló en uno de sus últimos informes de The Flow Shows acerca de un aspecto que le llamó la atención. Éste iría relacionado con el famoso índice Bull & Bear Index, que BofA emplea para medir el sentimiento del mercado.

En las últimas semanas, según señaló Harnett, se han producido importantes entradas de capital en el mercado. Desde febrero de 2022 que no se veía un flujo de compras como el que recientemente hemos vivido:

Esto provocaba directamente dos situaciones: subidas generalizadas en todos los índices estadounidenses y el cambio de tendencia del mentado Bull & Bear Index, que ya ha comenzado a abandonar la situación de sobreventa extrema y ha crecido de 1,7 puntos a 2,1 puntos:

Por lo tanto, según Michael Harnett, esta modificación del índice nos llevaría a salir de la “oportunidad de compra clara” que habíamos visto tiempo atrás. Ahora bien, la situación no significa que debamos de posicionarnos en terreno defensivo, simplemente vamos a buscar una inversión cauta en medio de los buenos avances.

A pesar de la cautela, los analistas de Bank of America son optimistas de cara a 2024

Aunque el mensaje de la casa sea el de “prudencia”, lo cierto es que con la vista puesta en el medio plazo la tónica es mucho más optimista. Según palabras de Savita Subramanian, directora de estrategia cuantitativa, ante la CNBC, las expectativas podrían disparar al S&P 500 hasta los 5.000 puntos a finales de año, constituyendo así su máximo histórico.

Los motivos esgrimidos son diferentes. Por un lado, se estima que las malas noticias por parte de los Bancos Centrales han terminado, lo que únicamente puede traducirse en flujos ventajosos para el mercado:

“Hemos superado la máxima incertidumbre macroeconómica […]El mercado ya ha absorbido importantes shocks geopolíticos y la buena noticia es que estamos hablando de malas noticias.”

Vaya por delante que aquello de hablar de malas noticias obedece a esa peculiaridad que tiene el mercado de anticipar movimientos. Cuando la economía real va mal, la posición que adoptan los bancos centrales es mucho más dovish, relajando tipos de interés e inyectando dinero en las economías. Venimos precisamente de un escenario completamente opuesto, de tipo hawkish, donde precisamente se buscaba ahogar la economía para frenar la inflación.

Dado que ya han empezado a emerger algunas malas noticias, como por ejemplo los impagos en tarjetas de crédito disparándose, los analistas de Bank of America y otras casas de análisis consideran inevitable empezar a ver bajadas de tipos en el próximo año, con lo que eso supone para los mercados.

Las perspectivas premian a la renta variable estadounidense sobre el resto

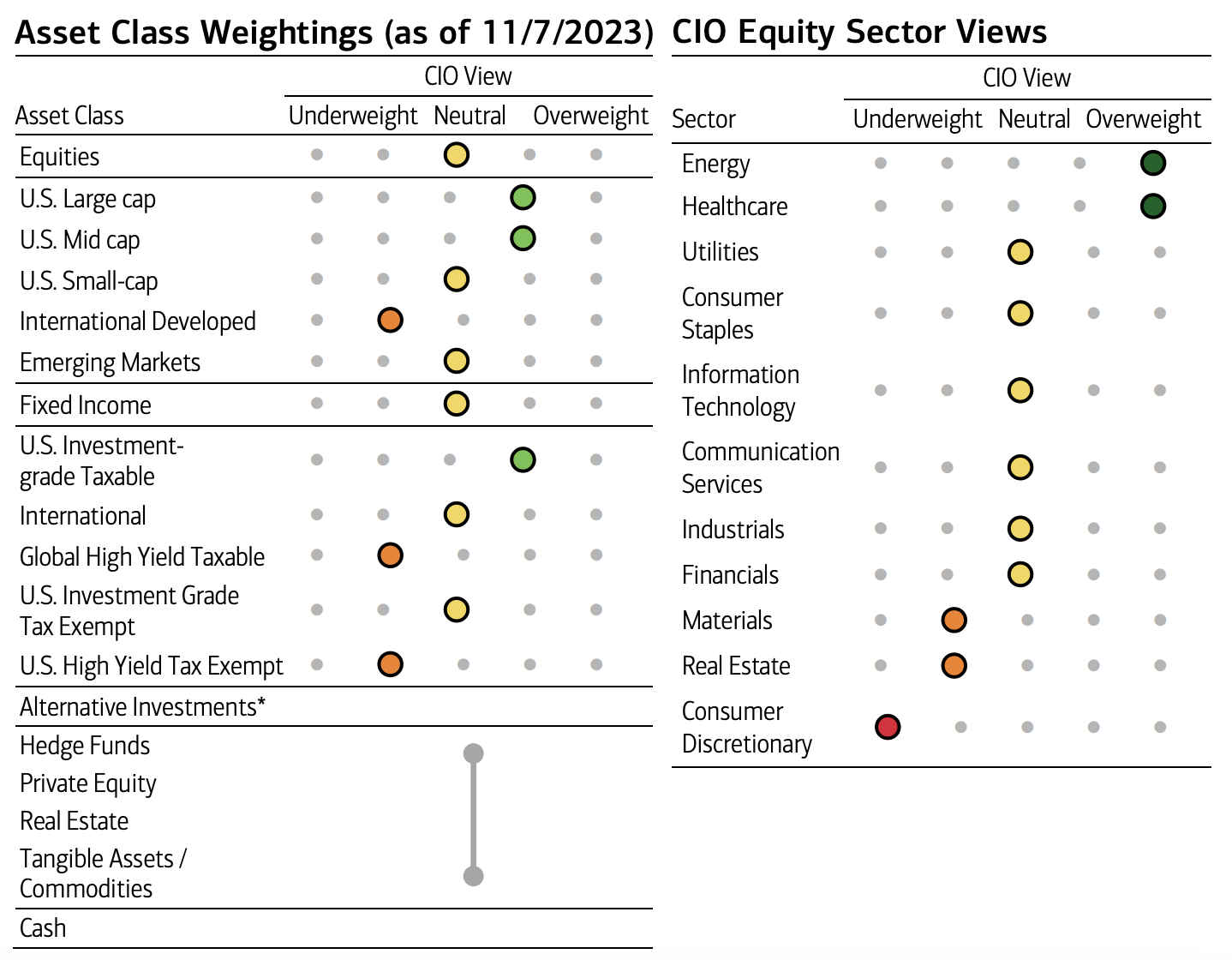

De la misma casa de inversión, pero esta vez proveniente de la división de banca privada, el CIO de BofA Private Banking se pronunció en su reporte mensual sobre perspectivas de mercado. En él se dan ideas concretas y detalladas sobre la posición que guarda la entidad al respecto de las diferentes clases de activos.

Podemos comprobar cómo el informe, a fecha 7 de noviembre, situaba a la renta variable norteamericana en situación de sobreponderar, mientras que para las acciones de otras economías (incluso desarrolladas) se mantiene neutro o incluso sugiere infraponderar.

Según datos actualizados, desde el pasado 27 de Octubre el S&P 500 ha crecido más de un 10% en una concatenación de sesiones donde apenas hemos visto cierres en negativo. Parece que los analistas de Bank of America quieren seguir perpetuando esa tendencia.

El rally no sólo se quedaría en occidente

Los expertos de BofA también han querido reconocer el buen desempeño que podríamos ver en el mercado chino. El 2023 ha resultado especialmente lesivo para el país, con un MSCI China que arrastra una caída superior al -11%:

Sin embargo, parece que desde finales de octubre se ha logrado revertir la tendencia y el índice ha cogido fuerza. Parece que los momentos de inestabilidad por la incertidumbre del mercado inmobiliario han quedado opacados por las ayudas estatales y la reacción de su Banco Central.

Según declaraciones de Winnie Wu, miembro del equipo de analistas de Bank of America especializado en esta región, se espera que las big cap y las compañías con beta alta sean las que lideren la escalada en este momento.

Además, según un estudio publicado en Bloomberg, históricamente los meses que van de noviembre a enero han resultado positivos para las bolsas chinas. Ello debiere de reforzar la tesis de crecimiento de cara a las próximas semanas.

Sin duda, un movimiento sincronizado de alzas en oriente y occidente sería la mejor forma de coadyuvar hacia un Santa´s Rally de los que tanto asían los inversores.